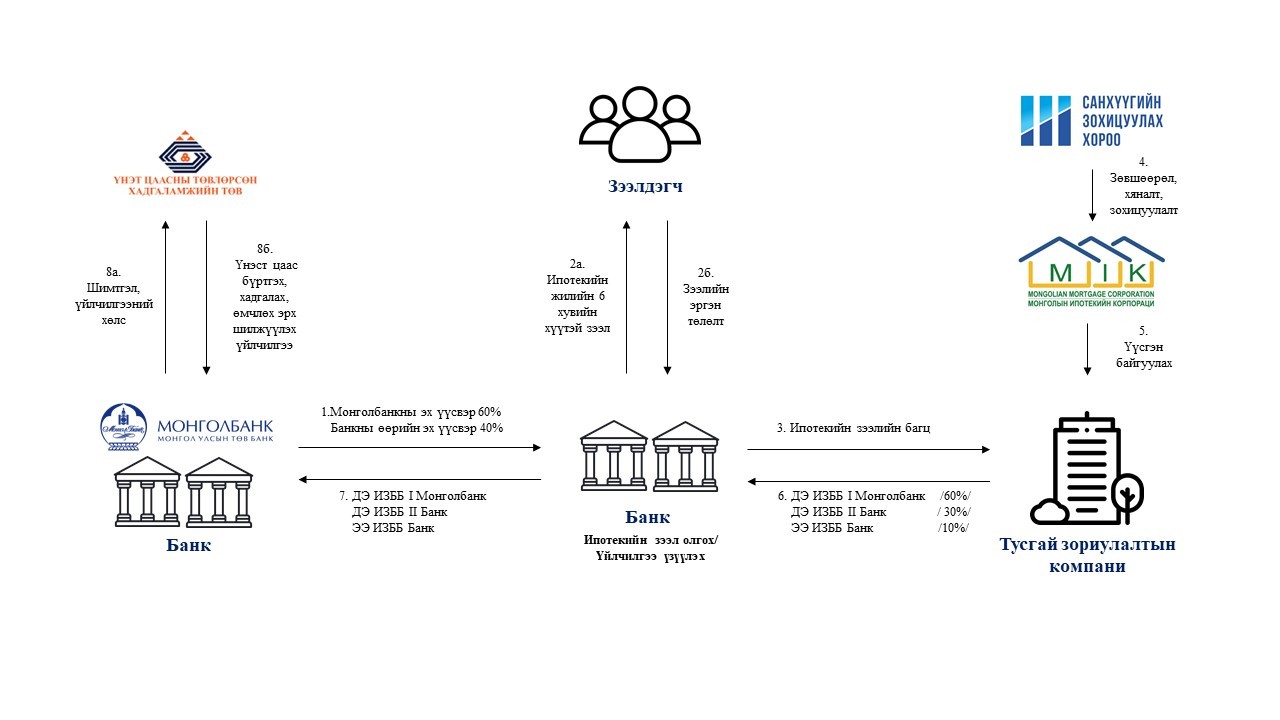

-Ипотекийн зээлийн санхүүжилтийн тогтолцоо гэж юу вэ?

- Монголбанк өөрийн өмчлөлд байгаа ИЗББ-ын үндсэн болон купоны төлбөрийн эргэн төлөлтийн орлогоор орон сууцны ипотекийн зээлийг санхүүжүүлэх эх үүсвэрийг банкинд олгодог үүрэгтэй. Тухайлбал,

3.2 Монголбанк банкинд тухайн сард олгох эх үүсвэрийн дээд хэмжээг тогтоох бөгөөд тогтоосон хэмжээг өмнөх сарын сүүлд банк тус бүрт мэдэгдэнэ.

3.3 Банк зээл хүсэгчид зээл олгох шийдвэр гаргаж, зээлийн эх үүсвэрийг тухайн зээлдэгчийн дансанд шилжүүлсний дараа орон сууцны ипотекийн санхүүжилтийн эх үүсвэр авах хүсэлтээ сар бүрийн хоёр болон дөрөв дэх долоо хоногийн сүүлийн ажлын өдөр 10:00 цагт багтаан дараах баримт бичгийн бүрдүүлбэртэй Монголбанкинд ирүүлнэ:

3.3.1 Санхүүжилтийн эх үүсвэр хүссэн албан бичиг;

3.3.2 Зээлдэгчийн дансанд зээлийн эх үүсвэрийг шилжүүлсэн гүйлгээний баримтын баталгаажуулсан хуулбар;

3.3.3 Орон сууцны ипотекийн зээлийн эрэлтийн мэдээлэл;

3.3.4 Өмнөх эх үүсвэрээр санхүүжүүлсэн зээлийн мэдээлэл.

3.4 Монголбанк энэ журмын 3.3-т заасан баримт бичигт үндэслэн тухайн банкинд орон сууцны ипотекийн санхүүжилтийн эх үүсвэр олгоно. Энэ журмын 3.3-т заасан баримт бичгийг банк хуурамчаар үйлдсэн нь тогтоогдсон тохиолдолд Монголбанк тухайн банкинд эх үүсвэр олгохгүй бөгөөд үүнээс үүсэх аливаа эрсдэлийг банк хариуцна.

3.5 Монголбанк орон сууцны ипотекийн санхүүжилтийн эх үүсвэрийн хүсэлтийг энэ журмын 3.3-т заасан баримт бичиг хүлээн авснаас хойш ажлын 3-5 өдрийн дотор шийдвэрлэнэ.

3.6 Монголбанк орон сууцны ипотекийн санхүүжилтийн эх үүсвэр олгох тохиолдолд банктай санхүүжилтийн эх үүсвэрийн гэрээ байгуулах бөгөөд уг гэрээнд санхүүжилтийн эх үүсвэрийн хүүгийн хувь хэмжээ, эргэн төлөх хугацаа, эргэн төлөх нөхцөл зэргийг тусгана.

3.7 Банк орон сууцны ипотекийн санхүүжилтийн эх үүсвэрийг давуу эрхтэй ИЗББ-ыг Монголбанкинд худалдсан эх үүсвэрээр буцаан төлж болно. Давуу эрхтэй ИЗББ-ын үнэлгээ нь ипотекийн санхүүжилтийн эх үүсвэрийн үлдэгдэл болон хүүгийн төлбөрийг төлөхөд хүрэлцэхгүй тохиолдолд зөрүүг банк Монголбанкин дахь харилцах данснаасаа төлнө.

3.8 Банк давуу эрхтэй ИЗББ-ыг худалдах хүсэлтээ албан бичгээр Монголбанкинд ирүүлэх бөгөөд хүсэлтэнд дараах мэдээллийг багтаасан байна: 3.8.1 ИЗББ-ыг гаргасан огноо; 3.8.2 ИЗББ-ын нэрлэсэн үнэ; 3.8.3 ИЗББ-ын купоны хувь хэмжээ; 3.8.4 ИЗББ-ын купон төлөх давтамж; 3.8.5 ИЗББ-ын өгөөжийн хувь; 3.8.6 ИЗББ-ын зээлийн багцын чанарын үзүүлэлт.

3.9 Монголбанк давуу эрхтэй ИЗББ болон түүний баталгаа болж буй орон сууцны ипотекийн зээлийн багцын мэдээллийг шалгасны үндсэн дээр худалдан авах эсэхийг шийдвэрлэнэ.

3.10 Монголбанк банкнаас давуу эрхтэй ИЗББ худалдан авах тохиолдолд дараах мэдээллийг агуулсан худалдах, худалдан авах гэрээг банктай байгуулна:

3.10.1 ИЗББ-ын дугаар;

3.10.2 ИЗББ-ын нэрлэсэн үнэ;

3.10.3 ИЗББ-ын хугацаа;

3.10.4 ИЗББ-ын купоны хэмжээ (нэрлэсэн үнээс хувиар илэрхийлсэн);

3.10.5 Купон төлөх давтамж;

3.10.6 ИЗББ-ын арилжаалах үнэ;

3.10.7 ИЗББ-ын дуусах огноо;

3.10.8 ИЗББ-ын төлбөр тооцоо хийх огноо;

3.10.9 Хуримтлагдсан купон.

3.11 Монголбанк энэ журмын 3.10-т заасан гэрээг банктай 3 хувь байгуулж, ИЗББ-ын өмчлөх эрхийг Үнэт цаасны төвлөрсөн хадгаламжийн төв (цаашид ҮЦТХТ гэх)-д өөрийн өмчлөлд шилжүүлэн авна. 3.12 Монголбанк худалдан авсан давуу эрхтэй ИЗББ-ын эх үүсвэрээр тухайн банкинд өмнө нь олгосон орон сууцны ипотекийн санхүүжилтийн эх үүсвэрийг буцаан төлүүлнэ. Өмнө нь авсан эх үүсвэрийн үлдэгдэлгүй тохиолдолд банкны өөрийн эх үүсвэрийг нөхөн олгоно.

3.13 Банк орон сууцны ипотекийн санхүүжилтийн эх үүсвэрийн эргэн төлөх хугацааг сунгах талаар Монголбанкинд хүсэлт гаргаж болно.

3.14 Банк орон сууцны ипотекийн санхүүжилтийн эх үүсвэрийг Монголбанк, банкны хооронд байгуулах санхүүжилтийн гэрээнд тохирсон хугацаанд багтаан төлөөгүйгээс үүсэх эрсдэлийг бүрэн хариуцна.

3.15 Макро эдийн засгийн болон санхүүгийн тогтвортой байдалд эрсдэл учрах, орон сууцны эрэлт, нийлүүлэлтийн тэнцвэр алдагдах, орон сууцны үнэд огцом хэлбэлзэл үүсэх нөхцөл байдал үүсч болзошгүй гэж үзсэн тохиолдолд Монголбанк орон сууцны ипотекийн санхүүжилтийн эх үүсвэрийг зогсоох, дахин санхүүжилт хийхийг зогсоох, хугацааг хойшлуулах, эх үүсвэрийн нөхцөлд өөрчлөлт оруулах зэрэг арга хэмжээ авч болно” гэж Монголбанкны Ерөнхийлөгчийн тушаалд дурдсан байдаг.

-Тус тогтолцоо Монголд хэрхэн хэрэгжиж байгаа вэ?

-Манай улсад орон сууцны зээл 2003 оноос арилжааны банкны санхүүжилтээр анх олгогдож эхэлсэн. 2006 онд Сангийн Яам, Улаанбаатар хотын захиргаа, Барилга, Хот Байгуулалтын Яам хамтран “Орон сууцны санхүүжилтийн корпорац” (ОССК)-ыг үүсгэн байгуулснаар 2013 оныг хүртэл тус байгууллага төсвөөс санхүүжилттэй орон сууцны зээлийн хөтөлбөрийг хэрэгжүүлж ирсэн. ОССК нь хөнгөлөлттэй зээл (11%) болон орон сууцны барилгын төсөл санаачлан хэрэгжүүлэгчдэд хөнгөлөлттэй зээлийн дараах хөтөлбөрүүдийг хэрэгжүүлсэн.

- 2007-2011 он: “40 мянга”, “4200 айлын” төрийн албан хаагч, ахмадын орон сууцны зээлийн хөтөлбөрүүдийн хүрээнд нийт 10115 иргэнд, барилгын компаниудад 8900 орон сууц ашиглалтад оруулах хөнгөлөлттэй зээл тус тус олгожээ. Дээрх хугацаанд уг хөтөлбөр шинээр олгосон зээлийн 25%-ийг, ашиглалтад орсон орон сууцны 30%-ийг бүрдүүлж байжээ.

2012 оны хоёрдугаар сар: “100 мянган айлын орон сууц” хөтөлбөр хэрэгжүүлсэн бөгөөд уг хөтөлбөрийн хүрээнд барилгын компаниуд иргэдэд 10 хувийн урьдчилгаа төлбөр бүхий жилийн 6% хувийн хүүтэй, 50 хүртэлх сая төгрөгийн зээл олгосон. Ийнхүү орон сууцны зээлүүд арилжааны банк болон Засгийн газраас олгосон эх үүсвэрээр санхүүжигдэж байсан бол 2012 оны хоёрдугаар сараас Монголбанк болон Засгийн газраас хамтран хэрэгжүүлж эхэлсэн.

-Орон сууц санхүүжилтийн тогтолцоо олон улсад хэрхэн явдаг вэ?

-Орон сууцны зээлийн тогтолцоонууд иргэдээ орон сууцжуулах нь олон улс орнуудын хувьд тулгамдаж буй нийгмийн голлох асуудлуудын нэг тул орон сууцны зээлийн зохистой тогтолцоог үүсгэж, хөгжүүлэх нь улс орнуудын эрх баригчдын анхаарлын төвд байсаар ирсэн. Орон сууцны зээлийн хамгийн анхны санхүүжилтийн хэлбэр нь хадгаламжид суурилсан тогтолцоо (ХСТ) бөгөөд арилжааны банк, орон сууцны банк эсвэл тусгай сан зэрэг хадгаламжийн байгууллагууд эх үүсвэрээ хувь хүн, бусад байгууллагуудаас хадгаламж татах замаар бүрдүүлж, зээл олгодог.

1. Хадгаламжид суурилсан тогтолцоо:

2. Хадгаламжид суурилсан тогтолцоо:

3. Хуримтлалын сан:

4. ҮЦ-ны хоёрдагч ЗЗ-д суурилсан систем:

5. ОУ-ын харьцуулсан шинжилгээ

Иймд манай орны хувьд төрөөс орон сууцны санхүүжилтийн тогтолцоог одоогийн бодит боломжид тулгуурлан зохистой бүрдүүлэх нь иргэдийн орон сууцны зээлд хамрагдах боломжийг нэмэгдүүлж, энэ нь улс орны эдийн засгийн байдал сайжрахын хирээр орон сууцны хөгжлийн хэтийн хандлагыг зөв чиглүүлэх юм.

-Ипотекийн зээлийн шалгуур үзүүлэлтэд ямар өөрчлөлт орж байгаа вэ. Хаанаас тогтоодог вэ?

Засгийн газраас хүргүүлсэн саналд үндэслэн Монголбанкны ерөнхийлөгчийн тушаалаар шалгуур үзүүлэлтүүдийг тогтооно. Урьдчилгаа төлбөрийг Зээлийн батлан даалтын сангийн оролцоотойгоор бууруулах нөхцөл бүрдэж байна.

Зээлдэгчид тавигдах шалгуур:

Барьцаа хөрөнгөд тавигдах шалгуур:

Нэгэнт бэлэглэлийн гэрээний дагуу үл хөдлөх хөрөнгийн өмчлөх эрх шилжсэнээр Улсын бүртгэлд бүртгэгдсэн тохиолдолд: Өмнө нь байгуулсан бэлэглэлийн гэрээг хүчин төгөлдөр бусад тооцуулж, үл хөдлөх хөрөнгийн өмчлөх эрхийг буцаан бэлэглэгчид шилжүүлж, шинээр худалдах, худалдан авах буюу бусад гэрээ байгуулж, үл хөдлөх хөрөнгийн өмчлөх эрхийг шинээр байгуулсан гэрээний дагуу шилжсэнээр Улсын бүртгэлд бүртгүүлэх.

| Ипотекийн зээлийн тогтолцоо ба оролцогч талуудын үүрэг |

|

Допингийн хориглох 2026 оны заалтыг (WADA)-аас зарлалаа

Допингийн хориглох 2026 оны заалтыг (WADA)-аас зарлалаа

2025-12-17 07:21:00

Залуучуудын “ДАКАР-2026” олимпын медалийн загварын ялагч тодров

Залуучуудын “ДАКАР-2026” олимпын медалийн загварын ялагч тодров

2025-12-17 07:10:00

БОЛГАРТ ЭЛЧИН САЙДААР ТОМИЛОГДОЖ БУЙ А.БАТТӨРИЙН ОФФШОРТ МӨНГӨ УГААСАН ГЭХ ХЭРЭГ ХЭРХСЭН БЭ

БОЛГАРТ ЭЛЧИН САЙДААР ТОМИЛОГДОЖ БУЙ А.БАТТӨРИЙН ОФФШОРТ МӨНГӨ УГААСАН ГЭХ ХЭРЭГ ХЭРХСЭН БЭ

2025-12-17 07:00:00

ДЭД САЙД НАРЫН МАРАФОН ЭХЭЛЛЭЭ

ДЭД САЙД НАРЫН МАРАФОН ЭХЭЛЛЭЭ

2025-12-17 07:00:00

Ц.ЭНГҮҮН: АЗИЙН ШИЛДЭГ ИРЭЭДҮЙТЭЙ 100 УРАН БҮТЭЭЛЧИЙН НЭГЭЭР НЭРЛЭГДЭХ ГАЙХАЛТАЙ БАЙЛАА

Ц.ЭНГҮҮН: АЗИЙН ШИЛДЭГ ИРЭЭДҮЙТЭЙ 100 УРАН БҮТЭЭЛЧИЙН НЭГЭЭР НЭРЛЭГДЭХ ГАЙХАЛТАЙ БАЙЛАА

2025-12-17 07:00:00

ТҮҮНИЙ БҮТЭЭСЭН ЦӨМӨӨХЭЙ

ТҮҮНИЙ БҮТЭЭСЭН ЦӨМӨӨХЭЙ

2025-12-17 07:00:00

С.АНУЖИН: Тулааны спорт эрсдэлтэй, хүнд ширүүн ч надад таалагдсан

С.АНУЖИН: Тулааны спорт эрсдэлтэй, хүнд ширүүн ч надад таалагдсан

2025-12-17 07:00:00

Монгол бүжгийн хамтлаг дэлхийн аварга шалгаруулах тэмцээнээс финалын цом хүртлээ

Монгол бүжгийн хамтлаг дэлхийн аварга шалгаруулах тэмцээнээс финалын цом хүртлээ

2025-12-16 20:21:16

"Щелкунчик-Цөмөгч цэрэг буюу хулганын хаан" хүүхдийн жүжгийг дахин толилуулна

"Щелкунчик-Цөмөгч цэрэг буюу хулганын хаан" хүүхдийн жүжгийг дахин толилуулна

2025-12-16 17:28:52

“СПОРТООР ТОГТМОЛ ХИЧЭЭЛЛЭЕ” уулзалт, хэлэлцүүлэг болов

“СПОРТООР ТОГТМОЛ ХИЧЭЭЛЛЭЕ” уулзалт, хэлэлцүүлэг болов

2025-12-16 16:45:56

Н.Эрдэнэбаатар таеквондо-гийн “Куккивон”-ы ерөнхийлөгчтэй уулзав

Н.Эрдэнэбаатар таеквондо-гийн “Куккивон”-ы ерөнхийлөгчтэй уулзав

2025-12-16 16:35:54

БОНДИ АРЛЫН БААТАР АХМЕД-АЛ-АХМЕД: Бидний төлөө залбираарай

БОНДИ АРЛЫН БААТАР АХМЕД-АЛ-АХМЕД: Бидний төлөө залбираарай

2025-12-16 14:07:16

ЦАГДААГИЙН БАЙГУУЛЛАГАД БҮРТГЭГДСЭН ЗУРГААН ГЭМТ ХЭРЭГ ТУТМЫН НЭГ НЬ СОГТУУГААР ҮЙЛДЭГДЭЖ БАЙНА

ЦАГДААГИЙН БАЙГУУЛЛАГАД БҮРТГЭГДСЭН ЗУРГААН ГЭМТ ХЭРЭГ ТУТМЫН НЭГ НЬ СОГТУУГААР ҮЙЛДЭГДЭЖ БАЙНА

2025-12-16 13:40:31

"K-Startup Grand Challenge 2025": E-Geree.mn систем 2,620 стартапаас TOP 20-д үлдлээ

"K-Startup Grand Challenge 2025": E-Geree.mn систем 2,620 стартапаас TOP 20-д үлдлээ

2025-12-16 12:36:37

Австралийн халдлага үйлдэгчдийн машинаас Исламын Улсын далбаа олджээ

Австралийн халдлага үйлдэгчдийн машинаас Исламын Улсын далбаа олджээ

2025-12-16 12:15:22

ЦАГДААГИЙН БАЙГУУЛЛАГАД БҮРТГЭГДСЭН ЗУРГААН ГЭМТ ХЭРЭГ ТУТМЫН НЭГ НЬ СОГТУУГААР ҮЙЛДЭГДЭЖ БАЙНА

ЦАГДААГИЙН БАЙГУУЛЛАГАД БҮРТГЭГДСЭН ЗУРГААН ГЭМТ ХЭРЭГ ТУТМЫН НЭГ НЬ СОГТУУГААР ҮЙЛДЭГДЭЖ БАЙНА

2025-12-16 11:46:09

Дэд сайд ажиллуулах нь дэлхийд байдаг л жишиг

Дэд сайд ажиллуулах нь дэлхийд байдаг л жишиг

2025-12-16 11:27:07

БАХИАР ШҮД АВЧ, ФРАНЦЧУУДЫГ ГАЙХАШРУУЛЖ ЯВСАН БАГИЙН ЭМЧ Д.АРИУНБОЛДЫН АМЬДРАЛЫН ТҮҮХ

БАХИАР ШҮД АВЧ, ФРАНЦЧУУДЫГ ГАЙХАШРУУЛЖ ЯВСАН БАГИЙН ЭМЧ Д.АРИУНБОЛДЫН АМЬДРАЛЫН ТҮҮХ

2025-12-16 10:47:42

Дарханд үндэсний бөхийн залуучуудын улсын аварга боллоо

Дарханд үндэсний бөхийн залуучуудын улсын аварга боллоо

2025-12-16 10:33:24

Хүүхдийн тусламжийн 108 утсанд долоон хоногийн хугацаанд 1575 дуудлага иржээ

Хүүхдийн тусламжийн 108 утсанд долоон хоногийн хугацаанд 1575 дуудлага иржээ

2025-12-16 10:23:14

Энэ сарын 19-нөөс ихэнх нутгаар хүйтний эрч чангарна

Энэ сарын 19-нөөс ихэнх нутгаар хүйтний эрч чангарна

2025-12-16 10:12:15

МҮБХ улсын арслан Б.Орхонбаярт хүндэтгэл үзүүллээ

МҮБХ улсын арслан Б.Орхонбаярт хүндэтгэл үзүүллээ

2025-12-16 07:47:22

“СЭЛЭНГИЙН ОЮУТАН ЗАЛУУС 2025” спортын наадам өндөрлөлөө

“СЭЛЭНГИЙН ОЮУТАН ЗАЛУУС 2025” спортын наадам өндөрлөлөө

2025-12-16 07:10:00

БУЛГАН АЙМАГТ ДУГУЙГҮЙ ОНГОЦ ГАЗАРДУУЛЖ, 12 ХҮНИЙ АМЬ АВАРСАН НИСГЭГЧ

БУЛГАН АЙМАГТ ДУГУЙГҮЙ ОНГОЦ ГАЗАРДУУЛЖ, 12 ХҮНИЙ АМЬ АВАРСАН НИСГЭГЧ

2025-12-16 07:06:20

ХУУЛЬ ЗҮЙ, ДОТООД ХЭРГИЙН САЙД Б.ЭНХБАЯР ХОТЫН ДАРГА Х.НЯМБААТАР ХОЁР ТУЛЖ ЭХЭЛЛЭЭ

ХУУЛЬ ЗҮЙ, ДОТООД ХЭРГИЙН САЙД Б.ЭНХБАЯР ХОТЫН ДАРГА Х.НЯМБААТАР ХОЁР ТУЛЖ ЭХЭЛЛЭЭ

2025-12-16 07:00:00

Э.ГАНЧИМЭГ: ЖҮЖГИЙГ МИНЬ СЭТГЭЛЭЭСЭЭ ХҮЛЭЭЖ АВЧ БАЙГАА ҮЗЭГЧ ХҮҮХДҮҮД НАМАЙГ ХҮҮХЭЛДЭЙН ТЕАТРЫН ЖҮЖИГЧИН БОЛГОСОН

Э.ГАНЧИМЭГ: ЖҮЖГИЙГ МИНЬ СЭТГЭЛЭЭСЭЭ ХҮЛЭЭЖ АВЧ БАЙГАА ҮЗЭГЧ ХҮҮХДҮҮД НАМАЙГ ХҮҮХЭЛДЭЙН ТЕАТРЫН ЖҮЖИГЧИН БОЛГОСОН

2025-12-16 07:00:00

“ХҮЧГҮЙ ТӨР”-ИЙН ӨМНӨ СӨХӨРСӨН “ХҮЧ” СПОРТ ХОРОО

“ХҮЧГҮЙ ТӨР”-ИЙН ӨМНӨ СӨХӨРСӨН “ХҮЧ” СПОРТ ХОРОО

2025-12-16 07:00:00

Д.ХҮСЛЭНБАЯР: МАТЕМАТИКИЙН АЙМГИЙН ОЛИМПИАДАД ТЭРГҮҮН БАЙР ЭЗЭЛСЭНДЭЭ БАЯРТАЙ БАЙНА

Д.ХҮСЛЭНБАЯР: МАТЕМАТИКИЙН АЙМГИЙН ОЛИМПИАДАД ТЭРГҮҮН БАЙР ЭЗЭЛСЭНДЭЭ БАЯРТАЙ БАЙНА

2025-12-16 07:00:00

| Монгол Улс, Улаанбаатар хот, Сүхбаатар дүүрэг, VIII хороо, "Ардын эрх"-ийн байр, Гуравдугаар давхарт Эргэлт.мн редакц |

| 7509-1188 |